الجيش يفشل عملية انشاء مواقع قتالية للمليشيات الحوثية الارهابية غرب تعز

![]() محافظ حضرموت يدشن وحدة للعلاج الإشعاعي الداخلي بمركز المكلا

محافظ حضرموت يدشن وحدة للعلاج الإشعاعي الداخلي بمركز المكلا

![]() محافظ شبوة يطلع على سير العمل في مشروع التوسعة الخاصة لإنشاء اول مدينة طبية بالمحافظة

محافظ شبوة يطلع على سير العمل في مشروع التوسعة الخاصة لإنشاء اول مدينة طبية بالمحافظة

![]() المشروع الطبي التطوعي لجراحة القلب يجري 33 عملية جراحية في المكلا

المشروع الطبي التطوعي لجراحة القلب يجري 33 عملية جراحية في المكلا

![]() الأرصاد يتوقّع طقساً حار نهاراً ومعتدل ليلاً بالسواحل والصحاري وشديد البرودة بالمرتفعات

الأرصاد يتوقّع طقساً حار نهاراً ومعتدل ليلاً بالسواحل والصحاري وشديد البرودة بالمرتفعات

![]() تقرير فريق الخبراء يكشف: الحوثي ينسّق مع تنظيم القاعدة ويهرّب السلاح إلى الصومال

تقرير فريق الخبراء يكشف: الحوثي ينسّق مع تنظيم القاعدة ويهرّب السلاح إلى الصومال

![]() تقرير أممي: "الزينبيات" ضمن أجهزة المخابرات الحوثية وتشاركن في التعذيب وتجنيد الأطفال

تقرير أممي: "الزينبيات" ضمن أجهزة المخابرات الحوثية وتشاركن في التعذيب وتجنيد الأطفال

![]() الأحوال المدنية تتلف أوراقاً ثبوتية ضبطت أثناء تهريبها من مناطق ميليشيا الحوثي

الأحوال المدنية تتلف أوراقاً ثبوتية ضبطت أثناء تهريبها من مناطق ميليشيا الحوثي

![]() قائد المنطقة العسكرية الرابعة يتفقد اللواء ٨٣ في مريس

قائد المنطقة العسكرية الرابعة يتفقد اللواء ٨٣ في مريس

![]() أمين العاصمة يؤكد أهمية دور المعلمات في مواصلة العملية التعليمية رغم التحديات

أمين العاصمة يؤكد أهمية دور المعلمات في مواصلة العملية التعليمية رغم التحديات

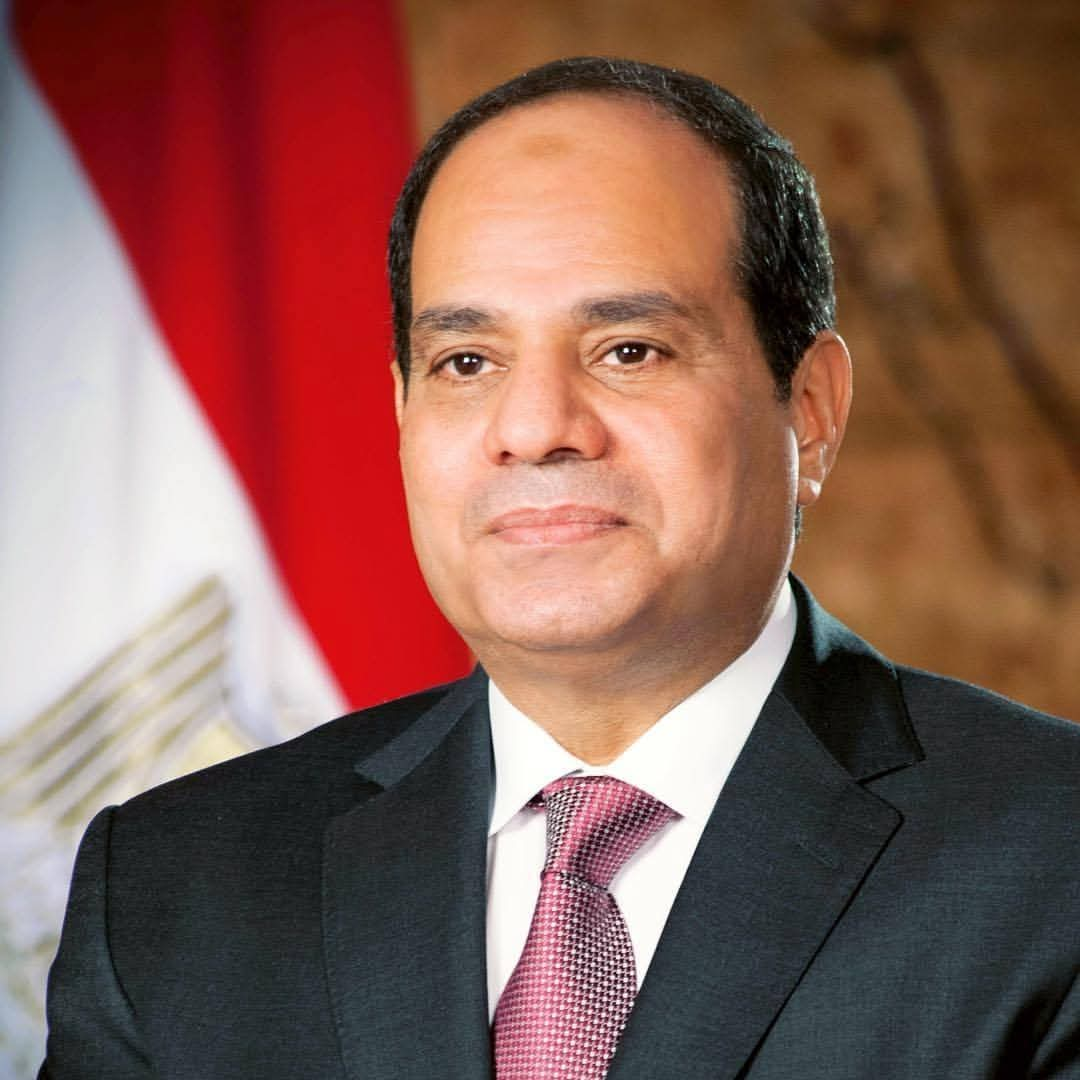

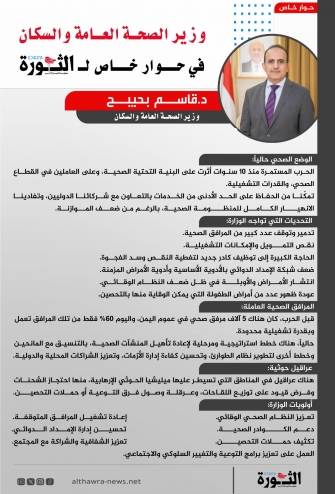

توجيهات رئيس الجمهورية للحكومة في تنفيذ حزمة من الإصلاحات الاقتصادية لمنع الاقتصاد اليمني من الانهيار ضرورة تتطلبها المرحلة الراهنة دون تباطؤ للخروج من عنق الزجاجة ويأتي في مقدمة هذه الإصلاحات تحصيل موارد الدولة من الرسوم الجمركية والضريبية التي تعتبر مورد أساسي لرفد الخزينة العامة للدولة في كثير من الدول لكنها في اليمن لازالت مساهمتها محدودة في الناتج القومي الإجمالي والتي لاتتجاوز2%كضرائب محصلة من القطاع الخاص وليس من رواتب وأجور الموظفين في القطاع الحكومي الذين يدفعون اكثر من 50% من الإيرادات الضريبية.

تحصيل الموارد الضريبية من كبار المكلفين من شركات نفطية وتجارية ومصانع وبنوك وتطبيق ضريبة المبيعات بآلياتها المنصوص عليها في القانون وعدم اختلاق المبررات والأعذار لعدم التنفيذ ضرورة تتطلبها المرحلة فمصلحة الضرائب إلى اليوم لم تتمكن من الحصول على الفواتير والسجلات حتى على كبار المكلفين وهوما يشكل تحدياٍ كبيراٍ أما الحصيلة الضريبية. فحوالي 83% من عائدات ضريبة الدخل تحصل بدون مسك سجلات ولذلك تحاول مصلحة الضرائب ووحدة كبار المكلفين تقدير الأرباح من خلال الفرق بين قيمة الواردات وعينة من فواتير المبيعات النهائية. ولكن هذه المسألة غير كافية في ظل غياب الدفاتر والسجلات. وتشير تقديرات المعنيين في الجمارك أن وثائق الواردات السليمة لا تتجاوز نسبة 30% فهناك بخس كبير لأسعار الواردات مما يخفض عائدات الجمارك وعائدات ضريبة القيمة المضافة المحصلة على الواردات في المنافذ ممن لا يمسكون سجلات منتظمة. توجهات تنفيذا لتوجيهات رئيس الجمهورية والحكومة تعكف قيادة مصلحة الضرائب حاليا على عكس تلك التوجيهات من خلال مصفوفة من الإصلاحات ترتكز على ثلاثة محاور رئيسية تتمثل في مراجعة وتقييم طرق ومستويات تحصيل الأوعية الضريبية القائمة ومعالجة التراكمات الضريبية سواء المتعلقة بضرائب الدخل أو الضريبة العامة على المبيعات حتى أخر سنة ضريبية حيث تم منح مصلحة الضرائب صلاحيات التصالح في الغرامات والعقوبات على المتأخرين في سداد الضريبة وكذلك جدولة المديونية الضريبية بما يمكن المكلفين من تسديد المديونيات السابقة كفرصة أخيرة من الحكومة يعقبها الالتزام بتطبيق كافة القوانين الضريبية السارية كما تعكف مصلحة الضرائب حاليا على إعداد مجموعة من القرارات التي ستساهم في تنفيذ توجيهات رئيس الجمهورية والحكومة محدودة تتسم الموارد الضريبية بمحدوديتها حيث شكلت حوالي 22.7% من إجمالي عام الإيرادات في المتوسط للفترة 2006-2013م. وغطت حوالي 24.4% من إجمالي النفقات الجارية فقط في حين يفترض أن تغطي كل النفقات الجارية وعلاوة على ذلك فإن متوسط نسبة الإيرادات الضريبية بلغت 6.4% فقط من الناتج المحلي الإجمالي خلال نفس الفترة في الوقت الذي تبلغ تلك النسبة 17.7% في الاقتصاديات المشابهة للاقتصاد اليمني. وتعكس تلك الأرقام وجود تشوه كبير في هيكل الإيرادات العامة. وفي ظل التراجع الكبير لمورد النفط الخام فإن الحاجة تبدو أكثر إلحاحاٍ للاعتماد على الموارد الضريبية التي تتسم بدرجة استدامة يمكن الركون عليها فضلاٍ عن أنها أداة مهمة لتحقيق حزمة من الأهداف الاجتماعية والاقتصادية والمالية في آن واحد. ويؤكد الخبير الاقتصادي عبد المجيد البطلي أنه حتى بعد رفع الدعم عن المشتقات النفطية فسيظل عجز الموازنة الأساسي غير النفطي مرتفعاٍ مما يتطلب تنويع مصادر الإيرادات العامة ببذل الجهود الحثيثة لرفع نسبة الإيرادات الضريبية إلى الناتج المحلي الإجمالي والتي لازالت متدنية . ضريبة المبيعات تعد ضريبة المبيعات ضريبة غير مباشرة تفرض على السلع والخدمات ويتحمل عبئها النهائي المستهلكين بعض النظر عن مستويات دخولهم. وتستحق الدفع عند بيع السلعة وتقديم الخدمة أو في المنفذ الجمركي على السلع والخدمات المستوردة. وصدر قانون ضريبة المبيعات رقم 19 لسنة 2001 كبديل للضرائب على الإنتاج والاستهلاك التي كانت مفروضة بموجب القانون رقم 70 لسنة 1991 وتعديلاته. ويلزم قانون ضريبة المبيعات كبار رجال الأعمال بالتسجيل بنظام الضريبة لمن بلغ إجمالي قيمة مبيعاته السنوية من السلع والخدمات مبلغ 50 مليون ريال. ويبرر التحديد بأنه إجراء يقوم على التدرج في فرض الضريبة خاصة في ظل اتساع القطاع غير المنظم وقصور الجوانب الفنية والمحاسبية للقطاع الخاص وضعف القدرة الفنية للإدارة الضريبية في التعامل مع العدد الكبير من المكلفين في آن واحد وقصور قاعدة البيانات عن المجتمع الضريبي. فضلاٍ عن إعطاء فرصة لغير المسجلين للاستعداد والتهيئة للتعامل مع آليات قانون ضريبة المبيعات. وقد تأجل تطبيق قانون الضريبة العامة على المبيعات عدة مرات بسبب الجدل الطويل الذي دار ولا يزال بين الحكومة والقطاع الخاص حول آليات التنفيذ والتي تقتضي مسك المكلفين حسابات منتظمة. ولم يبدأ تطبيق القانون إلا في عام م2005 ولكن ليس بكامل آلياته. وذلك بناءٍ على اتفاق مؤقت لمدة سنة ونصف يتيح للقطاع الخاص فرصة للتهيئة والاستعداد قبل تنفيذ القانون كلياٍ وبحيث يتم خلال المرحلة الانتقالية اقتطاع ضريبة المبيعات من المنفذ الجمركي للواردات بواقع 5% + 3% لتغطية القيمة المضافة اللاحقة المحصلة على السلعة وتفرض على منتجات المصانع المحلية بنسبة 5% من سعر بيع المصنع. ويتيح فرض هذه الضريبة في المنفذ الجمركي أو المنبع مجالاٍ أوسع أمام مصلحة الضرائب للحد من التهرب الضريبي ومن ثم زيادة الحصيلة الضريبية. وبعد انتهاء الفترة الانتقالية ظهر الخلاف وضغوط القطاع الخاص مرة أخرى. وتم توقيع اتفاق جديد في عام 2007م حول آلية التطبيق. وفي عام 2009م تم الاتفاق على تفاصيل آلية التنفيذ لتحصيل ضريبة المبيعات على الواردات وعلى القيمة المضافة والسلع المنتجة محلياٍ لمختلف مراحل البيع ومختلف فئات القطاع التجاري. وتباعاٍ لما سبق صدر قرار مجلس الوزراء رقم (113) لسنة 2010م بشان التنفيذ الكامل لقانون ضريبة المبيعات الذي بدأ تنفيذه في يوليو 2010. إلا أن مستوى التزام القطاع الخاص متدن جداٍ وتشير بعض التقديرات أن عدد المسجلين ممن ينطبق عليهم حد التسجيل لا يشكلو سوى نسبة متواضعة. فالقطاع الخاص يعارض بشدة تطبيق آليات القانون مما انعكس على نسبة الملتزمين بمسك الملفات المنتظمة والذي لا يتجاوزوا 25% في المتوسط من إجمالي العدد المتوقع منهم 42% في وحدة كبار المكلفين و7% في وحدة متوسط المكلفين. ولم ينته الأمر عند ذلك الحد بل سارع القطاع الخاص إلى رفع دعوى قضائية تطعن في دستورية بعض مواد قانون ضريبة المبيعات. وخرج الحكم في بداية العام الجاري 2012م لصالح دستورية الضريبية العامة على المبيعات. وبعد الجولات التفاوضية المتعاقبة التي عقدتها الحكومة مع القطاع الخاص وما تلاها من إصدار حكم قضائي إلا أن القطاع الخاص لا زال يعارض التنفيذ الكامل لقانون ضريبة المبيعات وكشف الدفاتر الحسابية رغم أنها ضريبة غير مباشرة ويتحمل عبئها المستهلك النهائي متعللاٍ بحجج كثيرة منها عدم جاهزيته وتواضع إمكاناته على الوفاء بمتطلبات آليات التنفيذ. وترى مصلحة الضرائب بأن السر الخفي وراء معارضة القطاع الخاص يكمن في أن تقيد رجال الأعمال بآلية ضريبة المبيعات سيفصح عن الحجم الحقيقي لأنشطتهم التي تعودوا على إخفائها وبالتالي سيكونون عرضة لدفع ضرائب الدخل على الأرباح. ومن أجل الوصول إلى نقطة توافق مع القطاع الخاص في تطبيق الضريبة العامة على المبيعات تم تخفيض الضرائب العليا على أرباح الشركات من 35% إلى 20% (وهذا يخفض الإيرادات ويضعف من تحقيق العدالة الرأسية للنظام الضريبي). ومع ذلك لازال القطاع الخاص غير مقتنع ويطلب المزيد . ضياع للموارد ضياع موارد كبيرة على الموازنة العامة للدولة بسبب عدم التزام القطاع الخاص بمسك سجلات نظامية حيث تشير التقديرات وفقا للخبير البطلي بأن التطبيق الناجح لضريبة المبيعات سيسفر عنه زيادة عائداتها لتصل إلى حوالي 5% من الناتج المحلي الإجمالي مقابل النسبة الحالية التي تصل إلى 2.4% من الناتج. وفي ظل عجز الموازنة المتنامي والوضع الاجتماعي المتردي فإن الموازنة أحوج ما تكون إلى هذه المبالغ.

مليار و850 مليون ريال إيرادات اتصالات لحج خلال 10 أشهر

مليار و850 مليون ريال إيرادات اتصالات لحج خلال 10 أشهر  "المواصفات والمقاييس" تناقش إقرار مواصفة قياسية وطنية تتعلق بفترات صلاحية الأغذية

"المواصفات والمقاييس" تناقش إقرار مواصفة قياسية وطنية تتعلق بفترات صلاحية الأغذية مباحثات سعودية - بريطانية لتعزيز العلاقات التجارية والاقتصادية

مباحثات سعودية - بريطانية لتعزيز العلاقات التجارية والاقتصادية ارتفاع صادرات السعودية غير النفطية 5.5% في أغسطس

ارتفاع صادرات السعودية غير النفطية 5.5% في أغسطس بن ماضي يؤكد أهمية غرفة تجارة وصناعة حضرموت كمحرك رئيسٍ للاقتصاد

بن ماضي يؤكد أهمية غرفة تجارة وصناعة حضرموت كمحرك رئيسٍ للاقتصاد ترامب ينهي جميع المفاوضات التجارية مع كندا

ترامب ينهي جميع المفاوضات التجارية مع كندا